本文系旺旺来富原创作品,未经授权,不得转载,侵权必究。

如果你迫不及待的只想知道美国银行开户服务费,对于美国银行账户优势以及劣势不关心,那请直接滑到文章底端。

中国的「工农中建」四大行,对标到美国就成了美国银行(Bank of America),摩根大通(Chase),花旗(Citi)和富国(Wells Fargo)。

美国本土有上千家银行,对于国人来说,究竟开哪家?请对标上面的四大行,稳。

Ava 姐在朋友系列,当年第一次去美国,在克利夫兰(俄亥俄州的第一大城市)办了一家叫 Charter One 银行的卡,办好了就去了纽约准备取现,然后发现这卡根本没法用,为什么?Charter One 只在克利夫兰周边有 ATM,跨行取收费又是异常的高,那个无奈。

在准备开始美国银行开户之旅之前,建议先看一下选择离岸银行账户有困难?3 步选择适合自己的离岸账户,结合自身的状况,综合全面的分析,看看自己到底适合选择哪家离岸账户。

1. 美国银行是什么银行?

今天 Ava 姐主要给大家讲一下美国第一大行美国银行,也就 BoA 或者 BofA。说几个简单的数据让大家感受下:

- 1783 年英国承认美国独立,1784 年,BoA 的前身,马萨诸塞州银行成立,共和国同岁

- 1958 年 BoA 推出了全球第一张信用卡,后来做大了就独立出来成为了另外一个巨无霸 Visa

- 美林证券,08 年金融危机的那家,就是被 BoA 给吞并了

2. 美国银行账户的优点

总体来说,美国银行肯定是优点远大于缺点的,不然也不会运营这么久,优点人人会说,Ava 姐也没必要一个个列出来,挑几个你可能不知道的点说一下。

2.1. 电商、aff man 友好

做电商以及 affiliate marketing 的会比较友好,毕竟整个体系都是美帝过来的,不多说,懂得自然懂。

2.2. 最低日均余额要求较低

每日的余额要求已经很低了,跟香港类似,1500 美元,当然有比美国银行要求更低的,比如摩根大通,只要 500 美元。相比,新加坡的银行要求会高一些,不过这不是什么大问题,达不到要求从 VIP 客户降级为普通客户,除了转账费用稍微高一些,没有专门的客服之外,没有其他什么问题。

2.3. 非 CRS 交换国

账上低于 1,000,000 美金的别瞎操心,都达不到 CRS 的标准,税务局没那么多功夫为了你的几万钱(不管是人民币还是美元)大动干戈。

另外,目前的非 CRS 交换国,除了美国之外,其余的均为一些小国穷国,为什么美国不加入 CRS(当然他有自己的 FATCA)?Ava 姐粗浅认为,养肥了再杀,所以通过把资产从这个国家转移到那个国家的方式短期可行,中长期不可行。

2.4. 250,000 美金的存款保险保障

受 FDIC 保障,钱不会丢,但是记住上面那个额度,只保障储蓄、支票账户,定存(CD)之类的,用户的股票、基金、债券投资的钱是不保障的。美国这点上比其他国家地区靠谱,新加坡就 75,000 新币相当于 5 万等值美元的存款保障,香港是 500,000 港币折合 6 万多美元。

需要注意的是,CBiBank 这家准银行,是没有上面这个保障的,详细的信息 CBiBank 神州数字国际银行,一家收费最黑,专坑国人的「美国」银行。CBiBank 对外一直宣称是美国注册的银行,实际上是在美国的一个海外自治邦波多黎各(Puerto Rico)注册登记的,美国 50 个州,可是不包含波多黎各的。

另外,在 FDIC 官网查到一家叫做 CBI Bank & Trust 的机构跟上面的 CBiBank 不是一家,没有任何关系,不要搞混淆了。另外,向 BankDo 这家野鸡银行,在瓦努阿图注册,没有存款保障,澳洲数字银行,Bankdo,比 CBiBank 神州数字国际银行还沙雕的银行。

3. 美国银行账户的缺点

优点人人会说,没什么意义,主要来看看可能存在的弊端以及需要注意的地方。

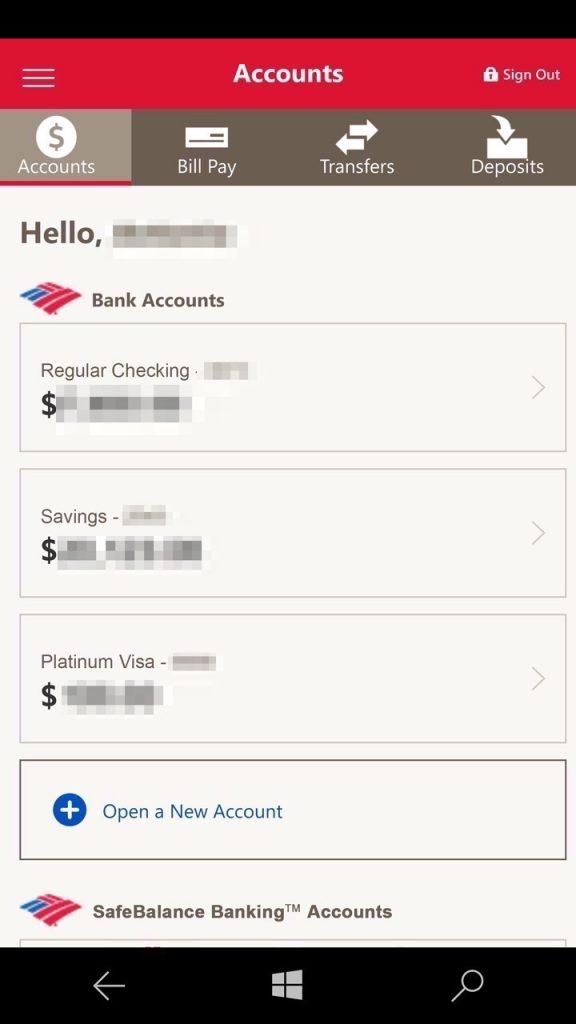

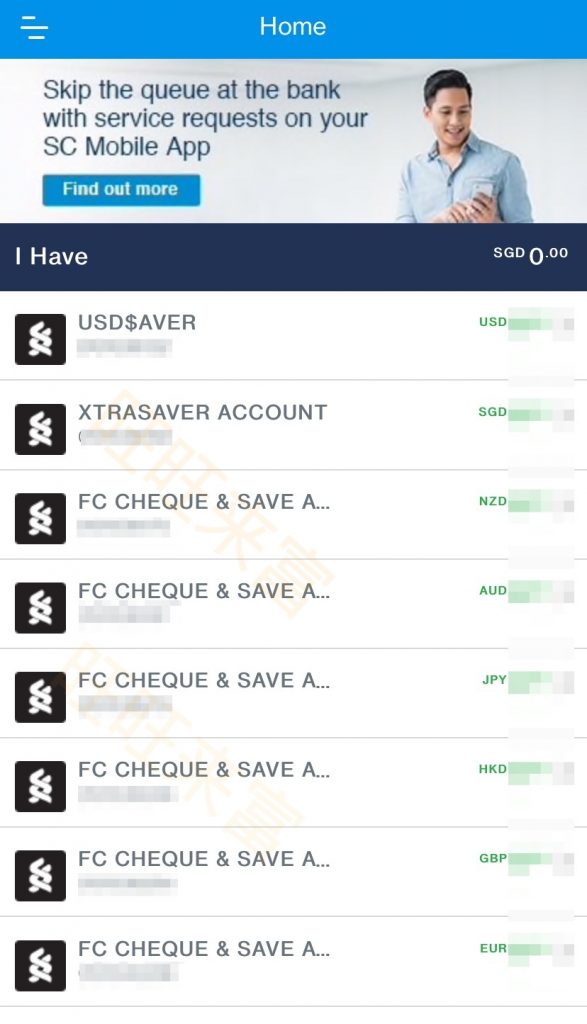

3.1. 只有美元账户,非多币种账户

这个是所有美国境内银行的通病,不管是个人账户还是公司账户。

什么意思?看下面两张对比图就知道了。

对于有多币种需求的,美国银行不是一个很好的选择,香港、新加坡、瑞士以及毛里求斯等地则能满足你的需求。

由于这个因素的存在,一定程度的导致了?的汇率的问题。

3.2. 汇率不是很好,会有一些换汇造成的损失

请避免在美国银行换汇,不管是转入还是转出美国,请统一使用美元而非其他的货币汇款。

以从美国银行汇款到中国银行为例,如果选择人民币汇款,BoA 会首先帮你你账户上面的美元转换成人民币,汇率肯定不是公开的汇率的,毕竟银行要赚钱,损失一次;然后,由于美国的没有现钞以及现汇的区别,对他们来说,USD 之外所有的货币都是现钞,BoA 发现人民币不是国际通用货币,只能走美元,于是之前换好的人民币又被换成了美元,第二次损失;最后,美元怎么到最终中国银行的账户了?因为中国银行的账户默认只有人民币呀,所以中国这边再来给你将美元转成人民币,第三次损失。基本上,上面这波蠢操作下来,资产缩水几个点只有的。

再比如,你有一张香港的卡,你想给美国的转账。两种方式:

- 香港本地 HKD 换成 USD,然后电汇到美国

- 香港本地不换汇,直接 HKD 电汇到美国,美国账户没有 HKD 币种,入账的时候会被自动换汇成 USD

怎么操作?请在本地换汇成 USD 再电汇,不然又得损失。

当然,你要是从中国银行电汇到美国银行,只能是人民币,没有第二种选择,认了。最后告诉你,美国银行还不是最坑的,坑外有坑,比如澳洲的银行。

对于有经常换汇需求的用户来说,transferwise 了解一下。

3.3. 严格的反洗钱(AML)导致的问题

基本上全球风控最强的基本美国莫属。从前有个导演叫英达,三十岁以上的人应该都听过。几年前分 50 次,每次不超过 10,000 美元,往美国多个银行账户存了五十万不到,当然他这个走的现钞。这明显触发了美国的反洗钱策略,这些款项有没有合理的纳税不清楚,来源是不是干净也不清楚,最终,罚了 18 万美元认罪,罪名是操纵存款数额,规避税务申报。

所以美国银行会出现不少类似的问题,包括「误伤」,「旺旺来富」的一位客户 18 年开了张 BoA 用于环球旅行日常消费,玩了大半年回国之后就闲置了,然后今年尝试登陆的时候发现登陆失败,电话一问,因为没有任何的消费,直接被锁了。最近一年,又陆续出现了几位 BofA 账户被锁(lock)的客户,好在都是干净的资产,耐心解释就好了。

对于美国银行的现金账户,既不能多存也不能多取,不能多取能理解,不能多存怎么理解?一个自然月超过 4 次,哪怕每次不超过 10,000 美元,也会被重点关照,相应的,一周超过 3 次,每次取出超过 1000 美元,恭喜你?。

在美国,IRS 是一个很恐怖的机构,不要惹,也不能惹,偷税故意瞒报的事情,迟早会查到。对于内地人士来说,请确保每次转入转出的款项都有明确的合理合法的解释,能放在太阳底下,否则弄不好跨国追捕都是会发生的。

3.4. 需要一个美国本地的地址以及电话

美国银行的开户跟别的银行不大一样,主要目的还是为了从 AML 的角度来考虑,更愿意接受本土公民,有稳定的工作,有稳定的收入来源。

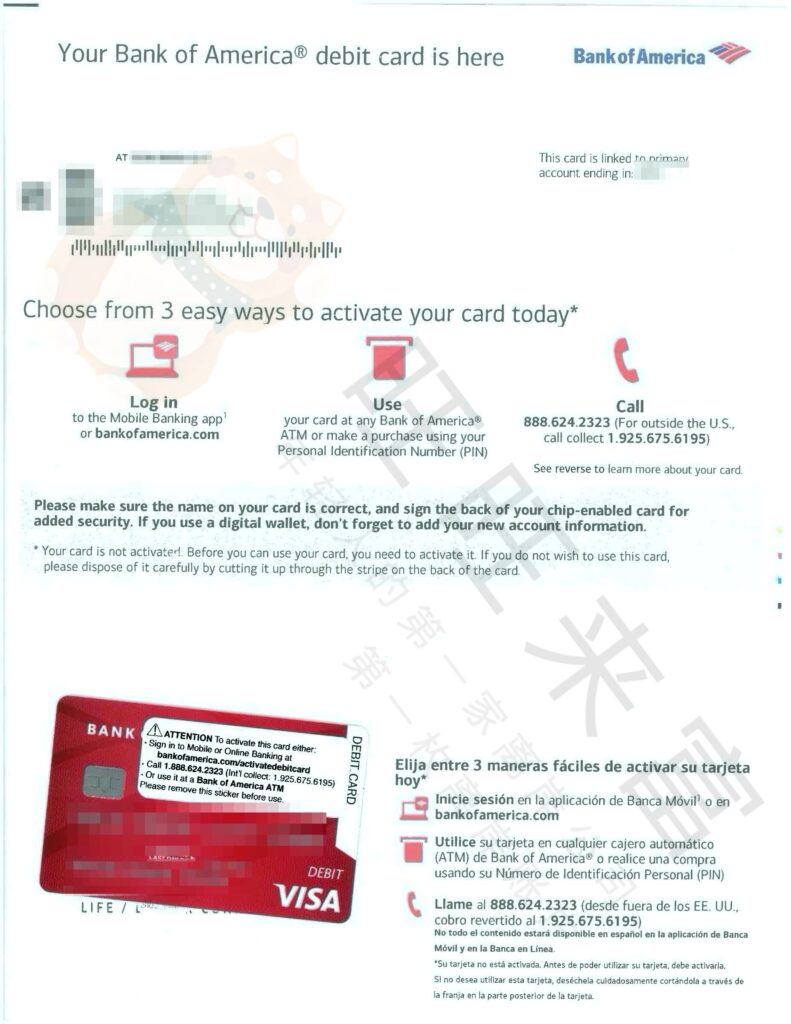

美国本地的地址主要是为了银行开户成功后邮寄卡片等资料,美国银行只能寄到美国本土,而其他像是新加坡的银行则不存在此类问题,全球都可以快递。

电话的作用跟地址类似,每次银行转账都需要发送二次验证。这一点确实是一个减分项,Ave 姐体验过的其他国家地区的银行,对客户的号码是没有要求的。

「旺旺来富」的客户默认都是包含此地址的,不需要过度的担心。

3.5. 转账汇款的成本相对较高

整体的转账成本算是中等偏高,都高于香港、新加坡的银行。

对于电汇(Wire transfer,TT)境内汇入 15USD,境内汇出 30USD,境外汇入 16USD,境外汇出 45USD,这个收费标准已经超过大部分的银行了,包括上面提到的 CBiBank、BankDo 等野鸡银行。

对于 ACH,四大行中除了 BofA,其他的都是不收手续费的。BofA 向外转账 (ACH Push) 最低手续费是 3 美元。不过还是有办法规避的,可以通过收款行发起 ACH pull 实现或者通过 Zelle 实现。

4. 美国银行(BofA)远程开户流程

- 客户确定服务产品后,线上提交 KYC 以及身份文件。

- 跟「旺旺来富」签署电子合作协议(全程网上完成,不需要快递),明确双方的责任,比如作为客户的你不能提供虚假的材料,不能隐藏 KYC 调查的信息,而作为服务方,确保客户的信息安全,在约定的时间内完成服务等等。

- 客户付款,目前支持信用卡、支付宝、微信、银行转账等方式,即将支持比特币支付?

- 「旺旺来富」开始处理开户业务,由于 BOfA 的远程开户不需要视频,也不需要律师见证,所以整个流程都很简单直接。

- 3 个工作日左右可以收到电子账户,2-4 周会收到实体银行卡片。

5. 我需要做什么

由于 BofA 的整个开户流程十分的简单,无需视频,也无需当地律师的见证,只要提供如下资料即可。

5.1. 护照

护照首页,高清彩色扫描,不能有任何的遮挡,不能有反光。

5.2. 身份证

正反面于同一个页面,同方向,A4 纸, 1:1 比例。

5.3. 手持护照照片

确保

- 上身出现在照片里面

- 护照信息清晰可见

如何递交正确的护照、身份证副本,请看美国银行开户,如何展现标准清晰的证件照及公司证书等文件。

5.4. 美国本地电话号码

所有的通知都需要通过此号码发送,登陆以及转账的时候,需要接受美国银行的二次认证。我没有美国当地的号码怎么办?

Google Voice,Dingtong.me, SmartLine(Godaddy 出的),可选的太多了,并不是说只能是 Google Voice。

注意,以上 App,绝大多数情况下都需要科学上网。

6. 远程开设美国银行的常见问题 FAQ

6.1. 有最低余额的要求吗?

有。1500USD 最低结余,否则收取 12 美元的管理费。Ava 姐觉得如果手头没有 3000 美金的流动资金,就没必要开户了。这个 1500 USD 的可以说是白菜价了。不过依然比摩根大通的要求高一些,后者只要 500 美元的最低日余额。

6.2. 支持哪些转账方式

国际,电汇(Wire transfer,也叫 telegraphic transfer,TT)。境内汇入 15USD,境内汇出 30USD,境外汇入 16USD,境外汇出 45USD。

美国本土,ACH 系统,每笔 3USD。

6.3. 什么时候能够拿到账户

3 个工作日左右可以获取到网银账户,7 个工作日左右会到旺旺来富在美国的办公地址,我们会有专人负责转寄到内地地址。

会拿到一张 Visa 或者 Mastercard 的借记卡,包含一个储蓄账户以及一个支票账户。如果需要信用卡?请看?一条。

7. 还想申请美国银行的信用卡?

美国银行的信用卡,经典的 BofA123,每次消费,3% 的现金返赠(Cash Rewards)。没有年费,90 天内消费满 500USD 返 100USD。两种方式获取:

- 卡里面余额比较多,比如 5,000 美元,可以申请自然额度

- 抵押金的方式,押 1,000 美元,信用卡额度就是 1,000 美元,信誉良好没有不良行为,一年后退还到支票账户

8. 远程开通美国银行(BofA)的价格是?

美国银行整体成本会比其他国家地区的服务费高不少,美国人工贵嘛。

当然,你也可以按照这个教程,免费开一张美国银行的借记卡。

公众号回复「美国银行借记卡」获取借记卡开户服务费,回复「美国银行信用卡」获取信用卡开户的服务费。

上面的服务费用是如何计算出来的?旺旺来富是如何为美国银行开户服务自动定价的。

9. 扩展阅读

10. 关于旺旺来富

旺旺来富创立于 2017 年,持有香港信托或公司服务提供者牌照,专注于互联网离岸业务,以互联网技术为基础,通过透明的服务、高效的流程与效率、低成本的运营策略,结合传统金融行业的严谨与稳重,为(超)高净值人群,提供离岸产品及服务。

我们专精于全球离岸银行账户的开设及后续维护,并在以下国家地区的银行开户中保有极高下户的证明记录:新加坡、香港、美国、瑞士、列支敦士登、格鲁吉亚、毛里求斯、迪拜、开曼、BVI、圣基茨、圣卢西亚。

我们对于以上的个人(贵宾)、商业及私人银行账户拥有超过 4 位数字的一手经验及获批数据,积累了数年的庞大成功案例。我们跟以上国家地区的银行及金管局保持了及时、畅通、高效的战略合作,熟稔不同银行的流程及合规,通过大量案例的不断复盘,策略的不断优化,实现高效的落地体验及客户的赞许。

更多关于旺旺来富的介绍,可以参考《开篇》。

11. 更多信息

产品更新:https://blog.wangwanglaifu.com

Telegram:https://t.me/wangwanglaifucom

Twitter:https://twitter.com/wangwanglaifu

Facebook:https://facebook.com/wangwanglaifu

知乎:https://zhihu.com/people/wangwanglaifu

点击网站右下角蓝色圈圈或者这里,立即 WhatsApp、Telegram、邮件、微信(隐私考虑不推荐)联系我们,或者直接预约付费咨询。1 周开设一枚美国银行个人账户!

本文系旺旺来富原创作品,未经授权,不得转载,侵权必究。

![]()