本文系旺旺来富原创作品,未经授权,不得转载,侵权必究。

有的时候,旺旺来富的客户在收到我们的工作人员请求「一共发了 7 份文件给你,麻烦在我们标记有签名的地方签字,字迹需要跟护照一致,一共 21 处签名」的时候,惊呆了,什么鬼,要签这么多字?

- 你之前填写的 KYC 又是什么东西?

- 了解我过去 15 年的工作经历就算了,为什么还要问我的婚姻状态,我母亲的全名?

- 为什么(部分银行)要我出具资金来源的证明?

- 要提供护照还能理解,为什么要我提供身份证(中国内地客户)?

1. 曾经的离岸金融中心是这样的

20 年前,也就是 2000 年初的时候,离岸这个词汇,对于内地客户来说,还是非常的高大上,是少数中高端的精英分子、有眼界的企业主才可以获取到的资源。

那时候,你只需要提供本护照,人都不需要出面,什么尽职调查表格都不需要填写,就可以在全球任何一个离岸属地设立自己的公司,同时 2、3 天就可以开设任何一家跨境银行的账户,不管是公司的,还是个人的。

当然,对于内地的客户来说,刚回归不久的香港就成了与世界接轨的为数不多的通道,跑到香港去注册一家皮包公司,成了那时候非常时髦的一件事情。

转眼到了 2024 年,FATCA 都出来整 10 年了,CRS 也逐渐步入了成熟期,连国人最爱的投资移民的黄金岛国 CRS/FATCA 都一一覆盖。

而曾经辉煌的香港,也迫于各种压力,从 2017 年开始,大批量的清理公司以及个人的香港账户,一直持续至今,几乎每个月都会有客户反馈,自己的香港银行账户被关闭了,最近的一次,4 月刚发生,小道消息,光香港恒生银行一家就关闭了 3000+ 的公司账户,香港恒生银行、香港汇丰银行的新一轮账户关闭冻结风潮。

同时,明显可以看出来的是,开设离岸公司,尤其是开设对应的银行账户,其门槛变得越来越高,早已经不是 2-3 天就可以搞定的事情了。

这也是旺旺来富成立的原因之一,上面的文章已经给大家详细分析过,当前像香港这种频繁关闭、清理银行账户的原因,无外乎外部的监管以及内部的客户层级划分,背靠内地,永远不缺优质的客户。

可悲的事情是,很大一部分客户对离岸的了解就仅限于香港了。对于亚洲的新加坡,美洲的美国,欧洲的瑞士、格鲁吉亚,印度洋的毛里求斯,以及加勒比海、南太平洋上的若干以 BVI 为代表的岛国一无所知。

从 2017 年开始,出于 AML、税务等合规的需要,全球的银行都收紧了开户 on boarding 的门槛,其中之一的措施就是,需要对客户做全方位的调查,也就是需要客户填写一大堆的表格文件,这里统称为 KYC(Know Your Customer),与此类似的也就尽职调查 DD(Due Diligence)

今天 Ava 姐来给大家一一分析一下,这些签字的表格都是干嘛用的?

2. 前期的 KYC 资料收集

跟我们接触过的客户都知道,在正式递交资料给离岸银行的资料之前,需要先线上递交 KYC 文件,包括个人的身份信息以及历史背景,当然公司需要提供的文件资料会更多,但是目的都是只有一个,代表银行,对你有一个相对综合的了解,了解你本人,了解你的历史,了解你的公司,了解你的关联公司。

收集这么多信息,很多客户应该会觉得很恐怖,我的家底都被你翻出来了。

担心信息安全的可以完全打消这个疑虑,旺旺来富是如何确保客户隐私 & 数据安全的。

其实,这真的不是我们需要的资料,而是银行要的呐!

我们收集完这些资料,会帮助客户做很多客户根本看不见的事情,其中之一就是:

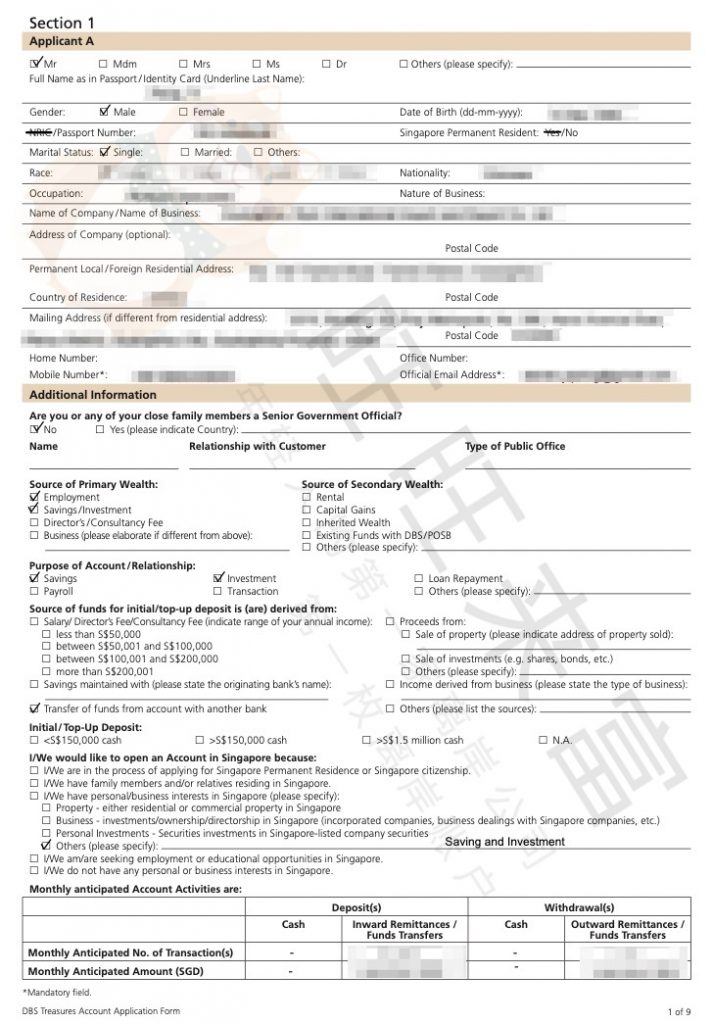

根据客户先前提供的 KYC,将这些信息资料整理出来,根据银行提供的官网几十页、甚至上百页的申请表格(KYC),一一对号入座,填写完整。

如果没有这一步,而直接把上百页的申请文件 PDF 扔个客户,估计得骂娘,即使你能毫无障碍的阅读上面的英文,把里面所有的专业术语理清,确定哪些要勾选,哪些不需要填写,第一次做的话,估计三天三夜吧。

我们整理出完整的开户表格,然后客户只要做一件事,回到文章的最上面:签字。

3. 客户基本信息收集(Personal Particulars)

这个应该非常好了解,银行总得知道你的基本信息,包括但不限于下面这些:

- 基本信息,包括姓名、护照号、生日、国籍、是否已婚等

- 联络方式,邮箱、手机号、邮寄地址等

- 目前所在地,出生城市、居住国家等

- 开户的目的,是投资、储蓄,还是为了子女教育,购买不动产等

- 当前以及历史的职业背景,从事的职业(包括雇员、企业主、自由职业等),年收入等工作信息

- 是否是 PEP(politically exposed person ) 政治敏感人士,比如自己担任政府官员等,几乎所有银行都需要确认这点,你懂的

在这一步,你就需要提供你的护照、身份证以及地址证明等证件信息供银行留存。

回到开头的问题,为什么要填写我妈妈的全名?是我开户,又不是我妈妈开户。

在你下户成功之后,后续电话客服的时候,客服都会验证你的身份,而这个母亲的全名,正是你的安全问题。

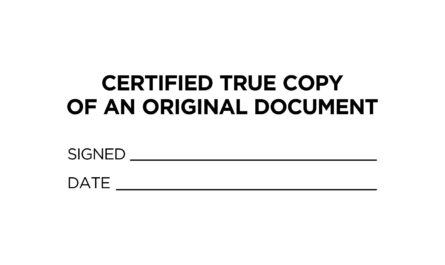

当然,由于离岸的属性,银行没法直接看到的原件,所以上面这些证件,可能就需要做 true copy 了,律师、公证处、会计核证 Certificated True Copy,究竟干嘛的?

3.1. 开户产品的选择确认

这个其实是最简单不过的了,比如:

- 你需要确定,对于非美国的银行,都是提供多币种的,你需要哪些币种,自行勾选

- 你需要开设什么类型的账户,是 checking 还是 saving,还是联名的 joint account 等

- 是不是需要物理的借记卡,2024 年了,所有的操作都可以在网上完成的,除了取现并没有太大的作用,当然,你可以用作纪念

4. 税务身份识别(Tax Residents)

到这里就有趣了,统统是因为 CRS/FATCA。绝大多数的国家都加入了 CRS,都不希望自己的国民偷税漏水,所以只要涉及到金融机构的账户问题,就必然少不了识别你税务身份。

钱少的人,就别瞎操心了,比如你在海外有个小几百万,税务局真没这空来派一大堆人马调查你,大夏天的,公务员的差旅费消暑费都不够付的。

这其中主要涉及两张表,一张是 CRS,一张是 FATCA,为啥会有后者,这不是美国公民才需要填写的吗?

没办法,美帝太强大了,只要你是个人,不管是哪国人,你想在海外开户,就必须填写 FATCA 定义的一些税务表格,当然看到这篇文章的读者,大概率不是美国税务居民,即使是,我猜,你至少还有别的国家的税务居民的编号?

4.1. CRS 申报表格

首先,如何识别你的税务居民身份?

- 中国就是身份证

- 香港是香港身份证(hong kong permanent identity card)

- 台湾的就是台湾身份证,由于某些原因,目前不在 CRS 里面,讨论了没有意义

- 新加坡就是 National Registration Identity Card,简称 NRIC

- 马来西亚就是 Malaysian identity card,简称 Mykad

- 其他国家的名字大同小异

- 那些零税率岛国的了?连税号都没有,瓦努阿图、多米尼克、圣卢西亚、塞浦路斯这类岛国的护照,还能开户吗?

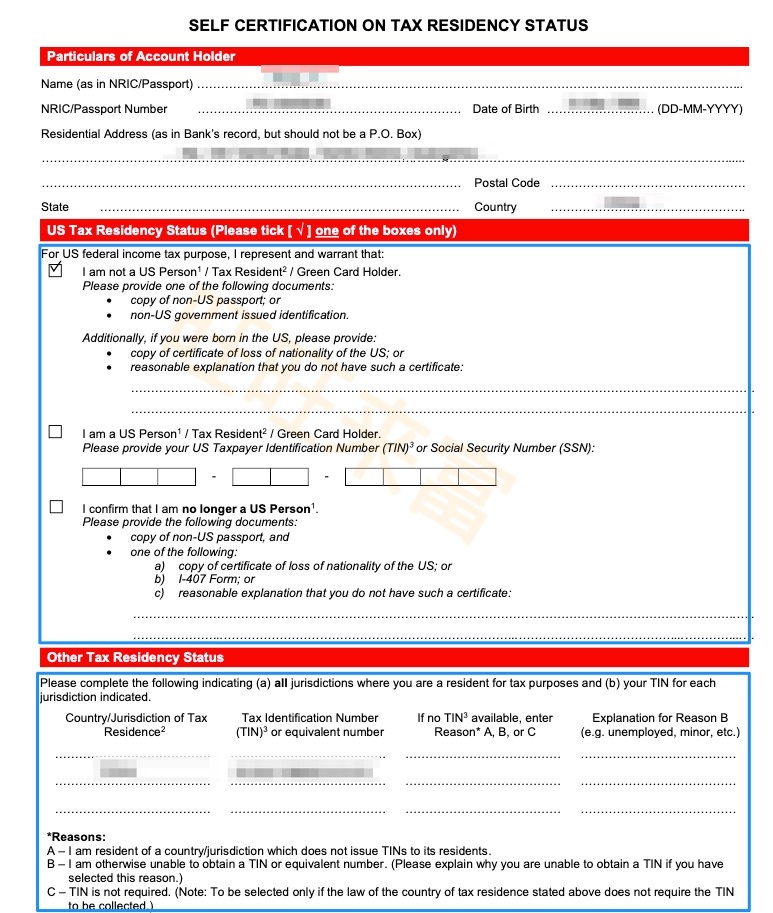

回到正文,你得承认(不管是不是)「你不是美国的税务居民」,像下面这样:

如果你勾选上图下面的 2 项「你当前是美国公民、税务居民、绿卡持有者」或者「曾经是美国公民」,99% 的概率,游戏结束。

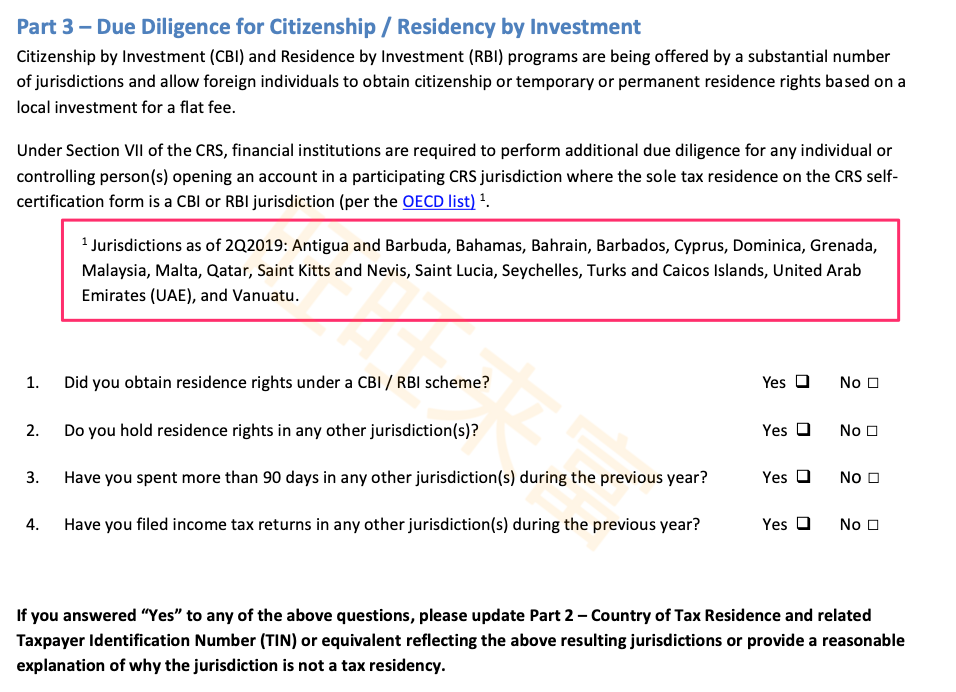

接下来,OCCD/CRS 为了打击投资移民到零税率岛国而逃税的计划,出现了如下图所示的选择页面,红色高亮部分,包括的国家还蛮广泛的。

如果上面 4 项选择中的任意一项:

- 是否购买了上述岛国的护照

- 是否持有上述岛国的护照

- 上一年度是否在上述的岛国呆了超过 90 天(这个不大可能,除非去度假,目测没人会在一个鸟不拉屎的岛上呆那么长时间)

- 上一年度是否在上述岛国报税过(报你个头,老子花几十万买本护照你还不清楚是干嘛的吗)

你勾选了 Yes,那么请你慢慢解释这么做的动机,当然,你如果勾选了 No,恭喜你,继续。

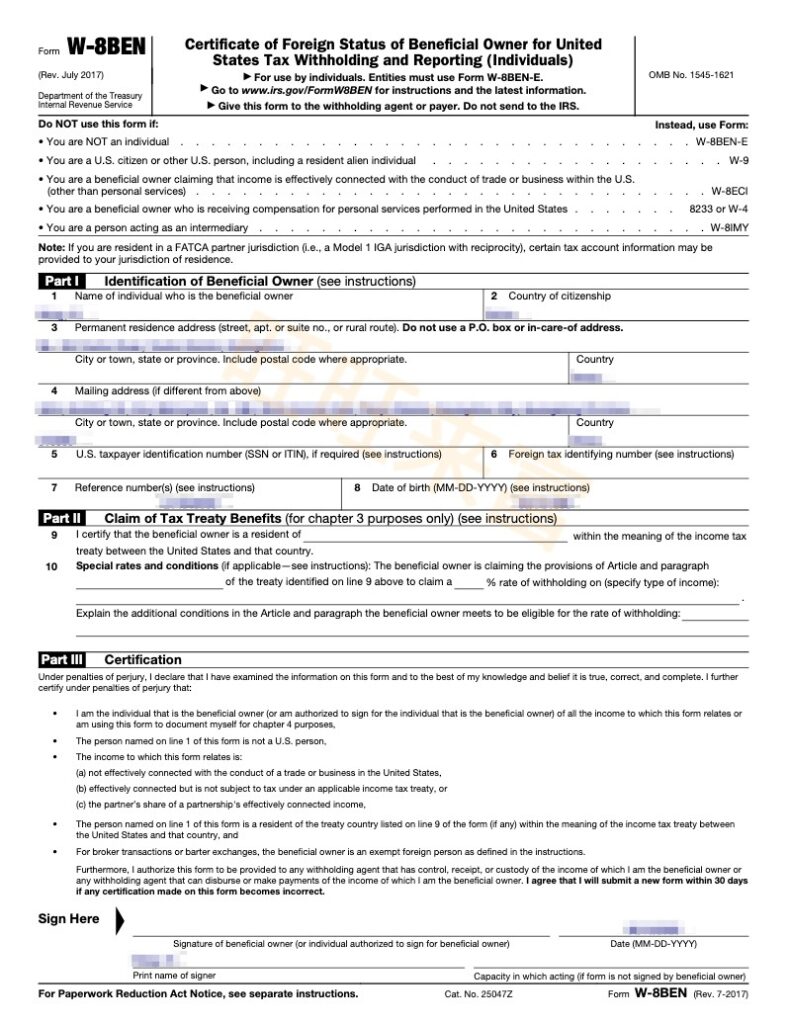

4.2. FATCA,W-8BEN 申报表格

CRS 的填写好了,还剩美国的,原因上面已经解释过了。

非美国公民,都需要填写下面这个 W-8BEN 的表格,是不是很熟悉,你如果玩美股,100% 需要填写这个表格:

当然,如果你是非自然人,那么就需要填写 W-8BEN-E 这张表格。

而如果你是美国公民,准确讲,美国税务居民了,想在海外(新加坡、香港、毛里求斯、瑞士、列支敦士登、卢森堡、开曼、巴哈马、尼维斯等),只要不是美国本土的银行开户了?

不是不可能了,只是很少有银行愿意折腾为你填一大堆表格的,如果说中国税务居民去新加坡开户,需要填写 100 页表格的话,美国的需要填写至少 3-4 倍的表格,哪个客户经理没事闲得慌接这个摊子,弄不好,税务信息什么的弄错了,一人犯错,整个银行被美国处罚,得不偿失。

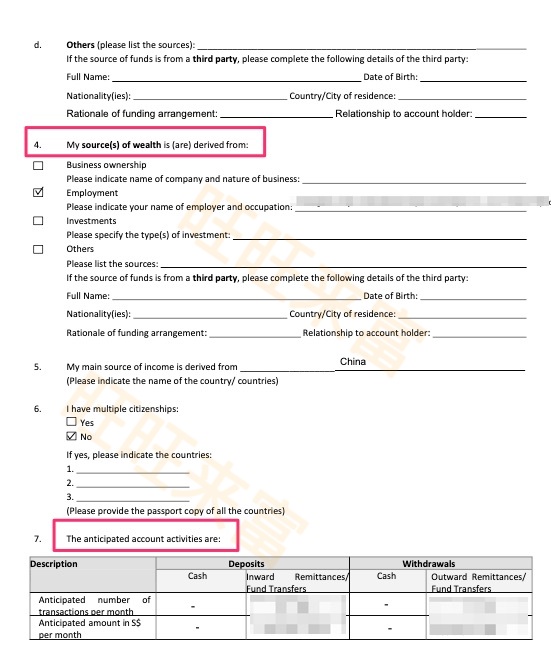

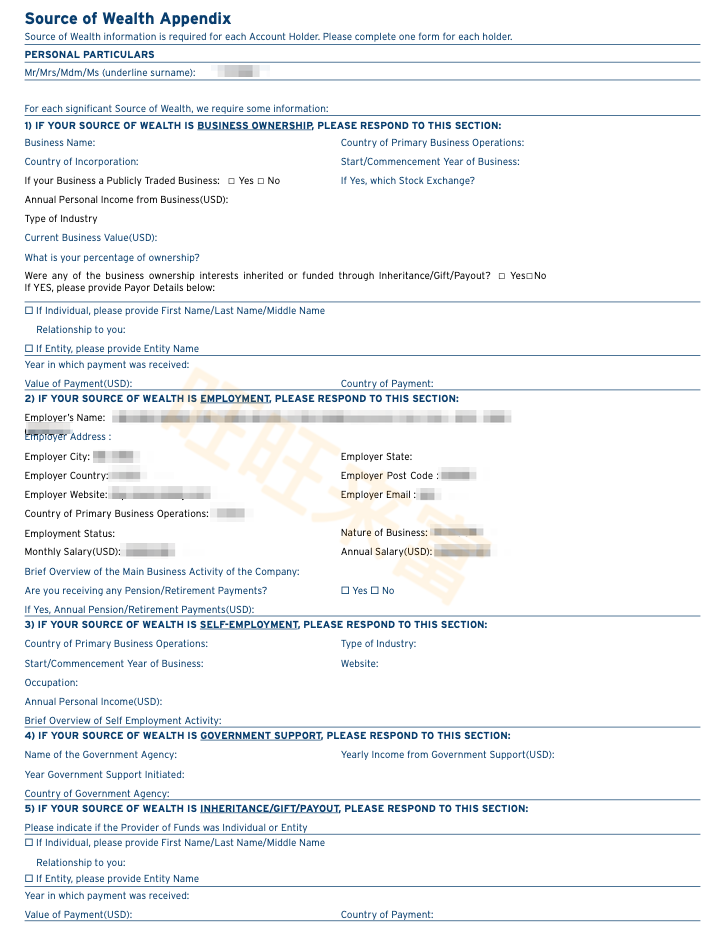

5. 资产来源(Source of Wealth)

银行因为洗钱这类问题被罚怕了,比如知名的洗钱大户,汇丰集团,同父异母,香港汇丰银行、香港恒生银行的兴衰史。讽刺是,帮南美毒枭,中东国家的大佬洗钱洗的「too big to jail」。

所以,对于绝大多数的银行,都需要了解你的财产来源的,以及你后续转账的频率以及额度大小。

每家银行需要的信息不完全一样,比如有的银行是在客户基本信息收集里面要求客户确定资产来源,而有些银行则是单独一份十几页的 PDF 文档需要填写(当然,都是我们代为填写了)。

比如下面是某家银行的部分内容:

- 你是雇主股东?那请说明公司业务你的持股比列,公司营业额等情况

- 你是雇员?相对比较简单,说明你供职的公司,年薪等基本情况就可以了

- 你是自雇人士?说明你的主营业务,年收入等情况

- 你是财产来源于遗产继承或者是赠予?说明跟赠予人的关系,大概率需要出示证明

- 你的财产来源于信托?来源于房租?来源于投资?嗯,没有你想不到的财产来源,这里就不一一列举了

6. 其他

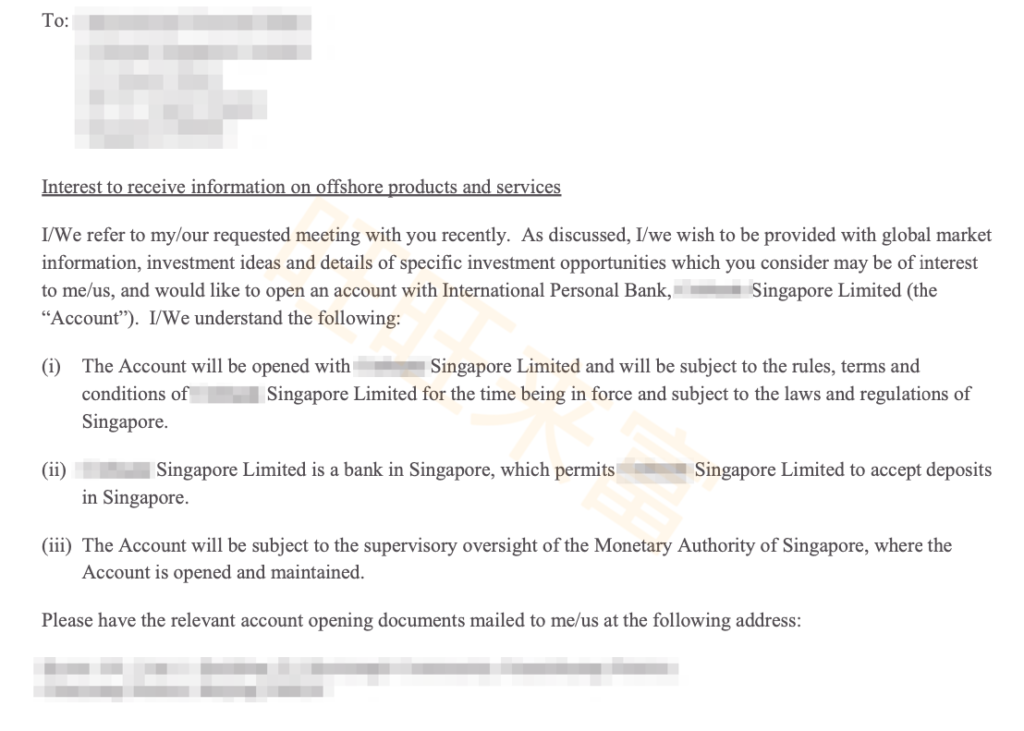

6.1. Letter of Interest

绝大多数的离岸银行都需要客户签署一份 LoI,也就是说,是你客户主动要我来提供服务的,不是我强制你的,以后万一有什么问题,银行也好撇清责任。

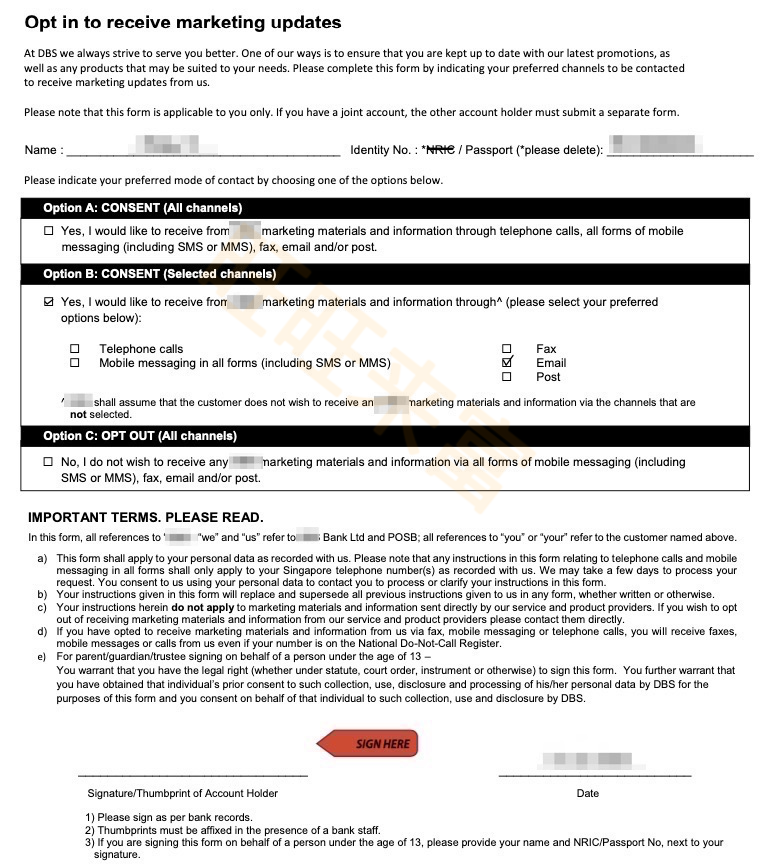

6.2. 隐私披露

同上面一样,需要让客户知道,我把你的信息披露给谁

以及允不允许给你发送市场营销方面的信息

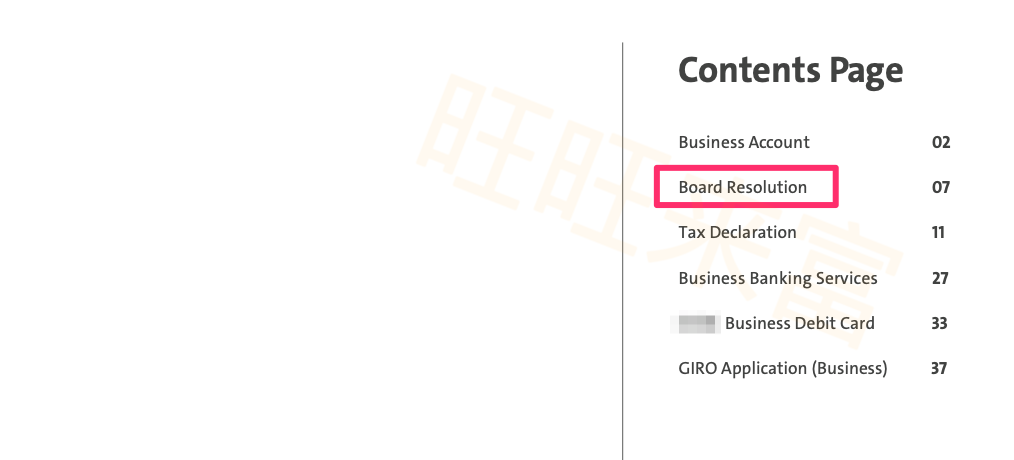

7. 离岸公司账户的 KYC 是什么样的?

跟上面个人的大同小异,万变不离其宗,下面这个是某银行的开户目录。

实际上,需要收录的信息会远比个人多,比如需要了解公司的组织架构,最终都需要穿透至自然人,这对于二层甚至是三层的结构,是件非常麻烦的事情。

再比如,对于税务的申报,由于涉及的公司实体,会多出比自然人更复杂些,比如会涉及 Active NFE 以及 Passive NFE 等实体。

当然,这些问题完全不需要担心了,旺旺来富早就帮你默默都填写好了。

8. 扩展阅读

【01】关于国外银行开户提到的地址证明,你需要知道的 3 点知识

9. 关于旺旺来富

旺旺来富创立于 2017 年,持有香港信托或公司服务提供者牌照,专注于互联网离岸业务,以互联网技术为基础,通过透明的服务、高效的流程与效率、低成本的运营策略,结合传统金融行业的严谨与稳重,为(超)高净值人群,提供离岸产品及服务。

我们专精于全球离岸银行账户的开设及后续维护,并在以下国家地区的银行开户中保有极高下户的证明记录:新加坡、香港、美国、瑞士、列支敦士登、格鲁吉亚、毛里求斯、迪拜、开曼、BVI、圣基茨、圣卢西亚。

我们对于以上的个人(贵宾)、商业及私人银行账户拥有超过 4 位数字的一手经验及获批数据,积累了数年的庞大成功案例。我们跟以上国家地区的银行及金管局保持了及时、畅通、高效的战略合作,熟稔不同银行的流程及合规,通过大量案例的不断复盘,策略的不断优化,实现高效的落地体验及客户的赞许。

更多关于旺旺来富的介绍,可以参考《开篇》。

10. 更多信息

Telegram:t.me/wangwanglaifucom

Twitter:twitter.com/wangwanglaifu

Facebook:fb.com/wangwanglaifu/

知乎:zhihu.com/people/wangwanglaifu

点击网站右下角蓝色圈圈或者这里,立即 WhatsApp、Telegram、Skype、邮件、微信(隐私考虑不推荐)联系我们。

本文系旺旺来富原创作品,未经授权,不得转载,侵权必究。

8,795 total views, 3 views today